רבים ממשקיעי שוק ההון שומעים לעיתים קרובות את המושג ״קרן גידור״ אך לרוב לא באמת יודעים מה מסתתר מאחוריו. זה נשמע מסקרן, לעיתים אפילו מפתה, כששומעים על תשואות חלומיות שקרנות גידור כביכול מספקות למשקיעים שלהם.

בכתבה זו נבין לעומק מה זה בעצם ״קרן גידור״, מי יכול להשקיע בה, איך ״קרן גידור״ פועלת, נדבר על קרנות גידור גדולות בישראל ובעולם ונשווה בין תשואות של קרנות גידור שונות לבין השקעות מסורתיות ופופולריות יותר.

אז מהי ״קרן גידור״?

קרן גידור היא למעשה קרן המנוהלת ע״י גוף פיננסי שמנהל ומשקיע כספי משקיעים בשיטות שגופים מסורתיים כמו קרנות פנסיה, גמל והשתלמות אינן נוהגות להשתמש בהן או שכלל אינן מורשות רגולטורית לבצע, כמו ביצוע שורטים, מינופים, אופציות והשקעה בסקטורים וחברות איזוטריות.

בזכות שימוש בשיטות אלה קרן גידור למעשה מציעה למשקיעים אפשרות להרוויח כסף בכל תנאי שוק, למשל בזכות האפשרות לעבוד עם שורטים בשוק יורד או לייצר תשואה עודפת באמצעות שימוש במינוף.

למעשה השקעה כספית בקרן גידור אמורה (כשמה כן היא) ״לגדר״ את ההשקעות המסורתיות באמצעות הכלים שאיתם קרן גידור עובדת, למשל כפי שנכתב מקודם – להגן עלינו בשוק יורד בעזרת שורטים. בנוסף מדובר בגיוון מעניין לתיק ההשקעות שלנו.

״קרן גידור״ אינו מוצר פיננסי חדש. קרן הגידור הראשונה נוסדה בשנת 1949 ע״ אלפרד ג׳ונס ומאז עברה גלגולים רבים, מספר עצום של קרנות קמו ונפלו, שיטות ואסטרטגיות השתנו ופרשיות רבות על קרנות גידור התפוצצו בתקשורת, ואף על פי כן המוצר עדיין קיים ופופולרי מאוד בקרב מגזרים מסוימים של משקיעים.

למי זה מתאים?

כפי שהבנו מדובר בהשקעה פיננסית שונה יחסית ממה שאנחנו מכירים ומצריכה הבנה רבה בביצוע אסטרטגיות ותחכום רב של מנהלי הכספים בקרנות אלו, בגלל ייחודיותו של המוצר רף הכניסה/השקעה לקרנות אלו הוא בדרך כלל גבוה אך משתנה בין קרן לקרן, לרוב מדובר ברף כניסה של כמה מיליוני שקלים, בדר״כ 1-2 מיליון ש״ח ולרוב אף נדרש להיחשב כ״משקיע כשיר״, כלומר נדרש לעמוד בלפחות אחד משלושת התנאים הבאים (נכון למאי 2023):

1. שווי נכסים נזילים אשר עולה על 8,095,444 ₪ (נזיל – מזומן או פק"מ או תיק השקעות פרטי)

2. סך ההכנסות האישיות השנתיות עומדות על 1,254,627₪ ליחיד או 1,881,940 ₪ הכנסה משפחתית כוללת

3. שווי כולל של נכסים נזילים שבבעלותו לפחות 5,227,610 ש״ח ובנוסף הכנסתו האישית בכל אחת מהשנתיים האחרונות לפחות 627,313 ש״ח או שגובה הכנסת התא המשפחתי השנתי הינו לפחות 940,969 ש״ח

בנוסף לרף הכניסה הגבוה גם התשלום למנהלי הקרן הוא גבוה משמעותית יותר מהשקעה בגופים מוסדיים מסורתיים, דמי הניהול השנתיים נעים בדר״כ בין 1%-4% ובנוסף נהוג לשלם חלק מסוים מהרווח השנתי שהשיגה עבורנו קרן הגידור, בדר״כ מדובר ב10%-30% מתוך הרווח.

קרנות גידור בישראל ובעולם

קיימות בישראל ובעולם מספר עצום של קרנות גידור וקיים שוני ביניהן, ברף הכניסה אליהן, בדמי הניהול ובשיטות המסחר שלהן ולכן מומלץ למי שמחליט להשקיע את כספו בקרן גידור לבצע השוואה ביניהן ולקבל החלטה מושכלת מהי הקרן המתאימה ביותר לאופי ההשקעה שלכם.

בישראל קיימות כ-90 קרנות גידור אשר מנהלות כ-40 מיליארד ש״ח, המובילות והמוכרות ביותר הן: ספרה, נוקד, טריו, ברוש, ורטיקל, ion, פאי אופורטיוניטי, חצבים, טוליפ ועוד.

בעולם כמובן קיימות עוד אלפי קרנות גידור אשר מנהלות כ-10 טריליוני דולרים, הגדולות שבהן הן: Bridgewater Associates ארה״ב, Man Group בריטניה, Renaissance Technologies ארה״ב, Citadel ארה״ב.

בואו נדבר על החלק המעניין באמת, אז מהן התשואות של קרנות גידור בישראל?

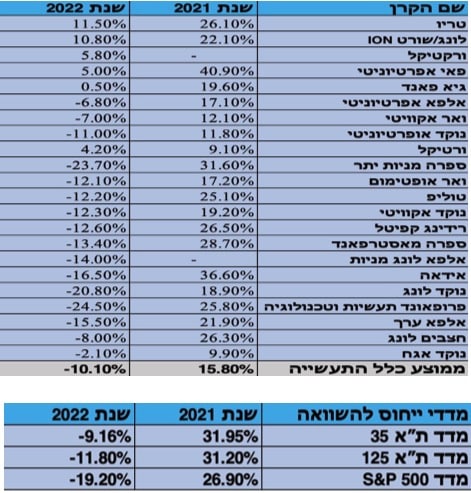

כפי שניתן לראות קיימת שונות רבה בתשואות של הקרנות השונות וגם בתוך הקרנות עצמן ישנו הבדל דרמטי בביצועים בין השנים, גם בקרנות הגידור בעולם קיימת שונות דומה והבדלים עצומים בין הקרנות השונות, גם קרנות שמציגות תשואות פנומנליות לעיתים מציגות שנים גרועות ולכן חשוב להבין שלא תמיד קרן גידור באמת ״מגדרת״ לנו את התיקי השקעה אם כי לעיתים חלקן באמת מכות את המדדים המרכזיים בגדול.

בנוסף חשוב לציין כי ממש לאחרונה, במרץ 2023 הרשות לניירות ערך השיקה לראשונה מוצר חדש שנקרא ״קרן גידור בנאמנות״, מדובר בקרנות גידור ספציפיות אשר מפוקחות ע״י הרשות לניירות ערך ורף הכניסה אליהן הוא נמוך מאוד ביחס לרף הכניסה לקרנות הגידור הרגילות, השקעה בהן היא פשוטה מאוד ונעשית דרך הבורסה, ממש בצורה שבה אנחנו קונים מניות וניירות ערך אחרים, אם כי המוצר הזה עדיין בחיתוליו ולא כל ברוקר מאפשר עדיין כניסה לקרנות אלו.