Инвестиционный резервный фонд — это относительно новый сберегательный продукт, который впервые был запущен в ноябре 2016 года и в настоящее время продается большинством инвестиционных домов и страховых компаний в Израиле.

Условия внесения средств в фонд и вывода средств из него определены в Законе о надзоре за финансовыми услугами, а правила налогообложения инвестиций определены в Постановлении о подоходном налоге.

В этой статье мы сосредоточимся на многих преимуществах этого продукта перед другими сберегательными устройствами, доступными в Израиле, а также коснемся очень немногих его недостатков.

Сегодня не слишком предприимчивое (без недвижимости и акций) частное лицо, желающее сохранить или вложить свои деньги, может выбирать в основном между следующими каналами:

- Депозит/сбережения в банке, поскольку мы знаем, что проценты, которые платит банк, очень низки, хотя в последнее время в связи с повышением процентных ставок доход, который дает банк, значительно увеличился до 3,5%-2% годовых, в зависимости от банка и в зависимости от маршрута.

- Покупка государственных облигаций — требует больших знаний и понимания в этой области, а доходность варьируется от 5% до 2% в год в зависимости от типа облигации.

- Покупка MCM, шекелей и т.д. — требует знаний и понимания в этой области, совершения активных действий человеком, экономия и доход варьируется в пределах 3%-1,5% в год в зависимости от типа бумаги.

- Инвестиционный резервный фонд, о котором мы поговорим в статье.

Есть, конечно, и другие продукты, хотя и менее распространенные и более изменчивые.

Так зачем же инвестиционный резервный фонд?

- Сохраняемые и накапливаемые в кассе средства являются ликвидными и могут быть сняты в любой момент в течение нескольких рабочих дней, деньги будут переведены на ваш счет.

- Уплата налога только на прибыль — налог на прирост капитала по ставке 25% только на реальную прибыль, то есть за вычетом инфляции за накопительный период!

- Освобождение от налога на прирост капитала после 60 лет (согласно поправке 190 Закона о подоходном налоге).

- Начиная с 60 лет, вы можете получать накопленные деньги в качестве ежемесячного пособия, освобожденного от прироста капитала и подоходного налога (согласно поправке 190 Закона о подоходном налоге).

- Отсутствуют снятие средств или штрафы за снятие средств.

- Депозиты — по желанию, разовые, фиксированные каждый месяц, раз в год и т.д.

- Удобная плата за управление — варьируется от компании к компании, но обычно составляет 0,8%-0,5% годовых от суммы накопления в зависимости от компании и условий переговоров.

- Очень большое разнообразие инвестиционных траекторий — большинство инвестиционных домов и страховых компаний предлагают около 10 различных траекторий, начиная от акций и заканчивая облигациями и их комбинациями, вы можете очень легко переключаться между траекториями.

- Деньги находятся в управлении инвестиционного дома/страховой компании и не требуют понимания со стороны клиента.

- Кредиты. Инвестиционные дома и страховые компании позволяют взять кредит в размере до 80%-50% от накопленных вами денег на очень выгодных условиях и, безусловно, лучше, чем кредиты в банках или кредитные карты.

- Доходность. В последние годы большинство компаний продемонстрировали очень высокую годовую доходность, особенно по отношению к другим твердым продуктам (хотя в 2022 г. из-за спада на фондовых рынках биржевые маршруты давали особенно отрицательную доходность).

- Инвестиционный резервный фонд может быть легко переведен между различными компаниями в течение нескольких дней, кроме того, передача не будет считаться «налоговым событием».

Недостатки:

- Лимит депозита. Вы можете внести в резервный фонд для инвестиций до годовой суммы 76 449 шекелей по состоянию на 2023 год.

- Отсутствие прозрачности – очень сложно узнать, в какие ценные бумаги компании инвестируют на самом деле.

Хотя эти организации находятся под строгим надзором, мы часто слышим о плохих инвестициях, сделанных инвестиционными домами и страховыми компаниями.

Нетрудно заметить, что преимущества намного перевешивают недостатки использования этого продукта именно в качестве экономии.

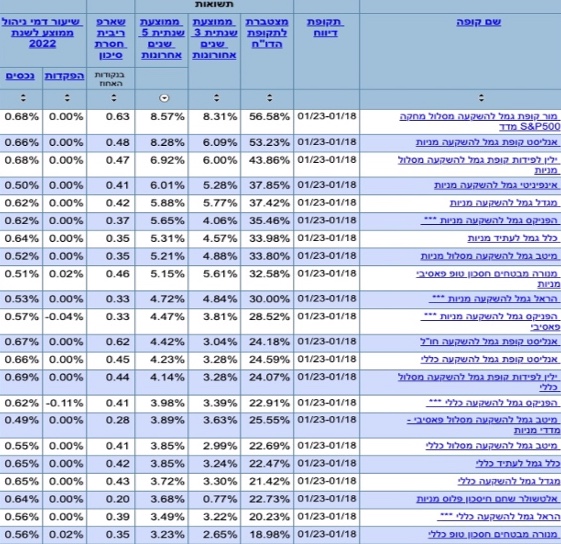

Давайте посмотрим на некоторые цифры с правительственного веб-сайта Gemal.net, на котором сравниваются разные фонды:

В таблице представлены данные за последние 5 лет (с 1 января 2018 г. по 1 января 2023 г.).

Видно, что средняя годовая доходность колеблется в пределах 8,5–2,3%, но большинство компаний находится в районе 5–4% годовой доходности.

Вместе с другими преимуществами этого продукта, которые мы упомянули в статье, и относительно высокой доходностью по сравнению с другими твердыми каналами, можно понять большую популярность продукта.

Мы рекомендуем вам проконсультироваться с пенсионным консультантом, прежде чем принимать решение о выборе способа накопления, выборе компании, выборе сочетания маршрутов и т. д.

Также важно отметить, что прошлые доходы ничего не гарантируют в отношении будущих доходов.